버핏픽’ TSMC, ‘동학개미부산고구려룸예약OlO*868O*3882픽’ 삼성전자와 영업이익 3배 차 벌린 까닭은?

불황에 강한 TSMC vs 호황에 강한 삼성전자… 美 파운드리 공장 신설로 추격전

|

워런 버핏이 선택한 반도체 회사

TSMC는 지난해 ‘워런 버핏이 선택한 반도체 회사’로 주목을 끌었다. 버핏이 이끄는 투자회사 버크셔 해서웨이가 지난해 11월 14일 “TSMC 주식 6010만 주를 41억 달러(약 5조475억 원)에 샀다”며 보유 지분을 공시한 것이다. 당시는 반도체산업에 대한 비관론이 확산하면서 관련 기업들이 투자자들로부터 외면받던 시기다. 버핏은 이 같은 분위기에서 주당 68달러(약 8만3680원) 정도에 TSMC를 대거 매수한 것으로 보인다. 버핏이 TSMC를 자신의 포트폴리오에 담은 것은 이번이 처음이다.버핏의 선택은 이번에도 옳았다. TSMC는 1월 12일 콘퍼런스콜에서 지난해 4분기 매출과 영업이익이 각각 6255억 대만달러(약 25조4500억 원), 3250억 대만달러(약 13조2242억 원)를 기록했다고 밝혔다. 전년 동기 대비 각각 43%, 78% 증가한 액수다. TSMC는 “7나노미터(㎚: 1㎚는 10억 분의 1m) 이하 첨단 공정이 전체 매출의 54%를 차지했다”고 설명했다. 반도체 불황이 깊어지면서 적자에 접어든 회사가 하나 둘씩 나오던 시기라 시장 평가는 긍정적이었다. TSMC 주가는 상승 추세를 이어갔고 버핏은 1월 26일 기준 35.9% 수익을 거두고 있는 것으로 보인다.

지난해 ‘동학개미들의 원픽’이던 삼성전자는 힘든 한 해를 보냈다. 300조 원 매출 달성이라는 대기록을 세웠지만 반도체 시장의 한파를 피하진 못했다. 삼성전자는 1월 6일 2022년 4분기 잠정 매출 및 영업이익이 각각 70조 원, 4조3000억 원이라고 밝혔다. 전년 동기 대비 8.6%, 69% 하락한 규모로 시장 전망치를 하회했다. 경기침체가 예상되면서 메모리 반도체 수요 및 가격이 하락한 여파로 풀이된다. ‘반도체 혹한기’가 올해 상반기까지 이어질 것이라는 시각이 우세한 만큼, 삼성전자 실적은 한동안 침체 국면을 벗어나지 못할 가능성도 크다. 삼성전자는 1월 31일 지난해 4분기 및 연간 실적을 발표한다.

1% 침체 vs 17% 침체

삼성전자와 TSMC가 반도체 한파에서 엇갈린 실적을 낸 이유는 무엇일까. 반도체산업 내에서 두 기업의 주력 분야가 다른 점이 주요 요인으로 분석된다. TSMC는 글로벌 파운드리 1위 기업이다. 파운드리(foundry)란 ‘반도체 위탁생산’을 말한다. 기업들로부터 의뢰받은 반도체의 생산만 맡는 방식이다. 독자적으로 반도체를 설계하는 애플, 구글 등 빅테크 기업과 퀄컴, 브로드컴 등 팹리스(fabless: 반도체 설계·개발)가 TSMC의 주요 고객이다. 시장조사 전문업체 ‘트렌드포스’에 따르면 TSMC는 지난해 3분기 기준 파운드리 시장점유율 56.1%를 기록했다. 삼성전자(15.5%), UMC(6.9%) 순으로 추격하고 있다지만 사실상 TSMC 중심의 독과점 시장이 형성된 셈이다.파운드리 산업의 장점은 재고 관리가 용이하다는 것이다. TSMC는 고객사인 팹리스와 계약한 양만큼만 반도체를 생산하면 된다. 재고가 쌓이지 않는 만큼 반도체 가격이 급락하는 문제도 발생하지 않는다. 파운드리 기업이 반도체 불황 시기에 상대적으로 강한 모습을 보이는 이유다.

|

TSMC는 상황이 더 좋을 것이라는 전망이 나온다. TSMC는 파운드리 시장에서 사실상 독점적 지위를 가져 ‘슈퍼 을’로 불린다. 팹리스와 협상에서 우위를 갖는 경우도 흔하다. 이 때문에 TSMC는 올해 시장 평균을 상회하는 매출 증가세를 기록할 것으로 전망된다. 웨이저자 TSMC 최고경영자(CEO)는 “(올해) 전체 (반도체) 산업이 약간 위축될 것으로 보이지만 TSMC는 소폭 성장할 것으로 예상된다”고 자신감을 드러냈다.

삼성전자 상황은 TSMC와 반대다. 삼성전자는 종합 반도체 기업으로 반도체 설계와 생산을 모두 아우르는 비즈니스 모델을 갖고 있다. 이 가운데 삼성전자가 두각을 나타내는 분야는 메모리 반도체다. 메모리 반도체란 정보를 저장하는 용도로 쓰이는 반도체로 D램과 낸드플래시가 대표적이다. 트렌드포스에 따르면 삼성전자의 지난해 3분기 D램 시장점유율은 40.7%로 업계 1위였고, SK하이닉스(29.9%)와 마이크론(24.8%)이 뒤를 추격하고 있다. 삼성전자는 올해 세계 최초로 5세대 10㎚ D램을 공개하겠다고 발표하는 등 초격차를 유지하고자 노력하고 있다. 낸드플래시 시장에서도 삼성전자는 31.6% 시장점유율을 보이며 업계 1위를 달리고 있다.

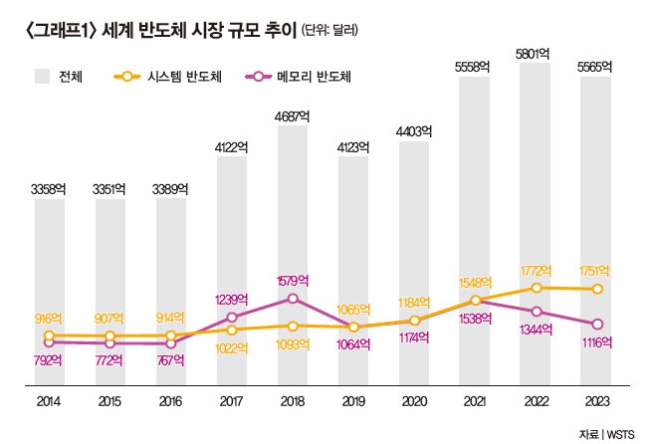

문제는 메모리 반도체 산업의 경우 기업이 경기를 예측해 반도체를 생산한 후 판매하는 방식으로 운영돼 예기치 못한 경기 불황 등에 경착륙할 수 없다는 점이다. 메모리 반도체는 2022년에도 전년도에 비해 12.6% 감소하며 반도체 위기론의 중심에 섰다. 당시 전체 반도체 시장 규모는 도리어 4.4% 증가했다. WSTS는 올해 메모리 반도체 시장이 17.0% 하락할 것으로 전망했다. 전체 반도체 시장 하락폭을 크게 뛰어넘는 수치다.

최근 삼성전자의 감산 여부에 관심이 쏠리는 이유도 여기 있다. “반도체 생산을 줄여 가격 하락을 억제하는 동시에 재고 역시 처리해야 한다”는 것이다. 경쟁업체인 마이크론과 SK하이닉스는 이미 감산 정책을 펼치고 있다. 삼성전자는 “인위적 감산은 없다”는 입장이지만 업계에서는 “삼성전자가 설비 재배치 등 기술적 감산에 나설 수 있다”는 얘기가 나온다. 1월 31일 열리는 삼성전자 콘퍼런스콜에서도 기술적 감산 여부를 두고 질문과 답변이 오갈 것으로 예상된다.

댓글

댓글 쓰기